La Chine est de retour en déflation

Bonjour les traders, nous espérons que vous passez un bon week-end. Voici quelques-unes des plus grandes histoires de cette semaine :

- La guerre commerciale s’est encore intensifiée.

- La dette mondiale a atteint un nouveau record.

- L’économie britannique s’est contractée de manière inattendue.

- L’inflation américaine a baissé plus que prévu.

- L’économie chinoise est retombée en déflation (encore).

Approfondissez ces histoires dans la revue de cette semaine.

Guerre commerciale

L’UE et le Canada ont riposté aux tarifs de 25 % imposés par le président américain Donald Trump sur l’acier et l’aluminium dans les heures qui ont suivi leur entrée en vigueur mercredi, intensifiant une guerre commerciale qui a déstabilisé les marchés financiers et menacé l’économie mondiale. La Commission européenne a déclaré que ses mesures cibleraient jusqu’à 28 milliards de dollars de biens américains – correspondant aux tarifs américains sur les exportations européennes – et entreraient en vigueur en avril, laissant le temps de négocier avec Trump. Les taxes, que Trump a promis de contrer, touchent une large gamme de produits, du bourbon whiskey et des motos Harley-Davidson au soja et autres produits agricoles. Le Canada, quant à lui, a également riposté en annonçant de nouvelles taxes de 25 % sur environ 21 milliards de dollars de biens américains, y compris les produits américains en acier et en aluminium, ainsi que des articles de consommation tels que les ordinateurs et les articles de sport.

Dette mondiale

Selon un nouveau rapport de l’Institute of International Finance cette semaine, la dette mondiale a augmenté d’environ 7 000 milliards de dollars en 2024 pour atteindre un record de 318 000 milliards de dollars. De plus, la dette totale en pourcentage du PIB mondial a augmenté pour la première fois en quatre ans, alors que la croissance économique ralentissait dans de nombreuses régions du monde. Soulignant ces charges de la dette croissantes, l’IFF a déclaré que les gouvernements devraient se méfier des « vigilants obligataires » – le terme donné aux investisseurs qui font grimper les rendements dans le but de forcer les décideurs à maîtriser les déficits budgétaires et la dette. S’exprimant spécifiquement sur les États-Unis, l’institut a fait remarquer que la forte activité économique, la croissance de la productivité et le statut de valeur refuge des bons du Trésor américain occultent les faiblesses croissantes des soldes budgétaires américains.

Tout cela est important car l’escalade des niveaux de la dette mondiale, associée aux vulnérabilités fiscales croissantes aux États-Unis, pourrait potentiellement déstabiliser les marchés. En effet, les investisseurs pourraient exiger des rendements plus élevés sur les obligations pour compenser les risques perçus, ce qui entraînerait un resserrement des conditions financières dans le monde entier. Et c’est déjà ce qui se passe, les rendements obligataires dans plusieurs grandes économies, de l’Europe au Japon, ayant bondi cette année.

Royaume-Uni

De nouvelles données publiées cette semaine ont montré que l’économie britannique s’est contractée de manière inattendue au début de 2025, le PIB ayant diminué de 0,1 % en janvier par rapport au mois précédent – en deçà de la croissance de 0,1 % prévue par les économistes et de l’expansion de 0,4 % de décembre. Le déclin, qui a été principalement alimenté par les secteurs manufacturier et de la construction, signifie que l’économie s’est contractée au cours de quatre des sept derniers mois. Alors que les analystes anticipent un retour à une croissance stable cette année, les risques pour les perspectives s’accumulent, la guerre commerciale croissante de Trump secouant les marchés et alimentant les craintes d’un ralentissement mondial. Mais l’espoir persiste que la poussée prévue du Royaume-Uni en matière de dépenses d’infrastructure contribuera à soutenir la croissance à court terme…

États-Unis

L’inflation américaine a baissé plus que prévu en février, renforçant l’argument en faveur d’une baisse des taux d’intérêt par la Fed au milieu de signes de ralentissement de la croissance dans la plus grande économie mondiale. Les prix à la consommation ont augmenté de 2,8 % le mois dernier par rapport à l’année précédente – légèrement moins que les 2,9 % prévus par les économistes et une décélération marquée par rapport au rythme de 3 % de janvier. L’inflation sous-jacente, qui exclut les éléments volatils que sont les produits alimentaires et énergétiques pour donner une meilleure idée des pressions inflationnistes sous-jacentes, est passée de 3,3 % en janvier à 3,1 % en février – mieux que les 3,2 % attendus par les économistes. Sur une base mensuelle, l’inflation globale et l’inflation sous-jacente ont toutes deux atteint 0,2 %.

Les traders ont légèrement augmenté leurs paris sur des baisses de taux d’intérêt de la Fed à la suite du rapport. La banque centrale est confrontée à un exercice d’équilibre délicat alors qu’elle tente de faire baisser l’inflation sans déclencher de récession, au milieu de craintes croissantes que l’agenda économique agressif de Trump ne freine la croissance. Pour l’instant, la Fed attend patiemment de voir ce qui se passe jusqu’à ce qu’il y ait plus de clarté sur les actions de l’administration et la trajectoire de l’inflation, les responsables étant largement attendus pour maintenir les taux stables lors de la réunion de la semaine prochaine.

Chine

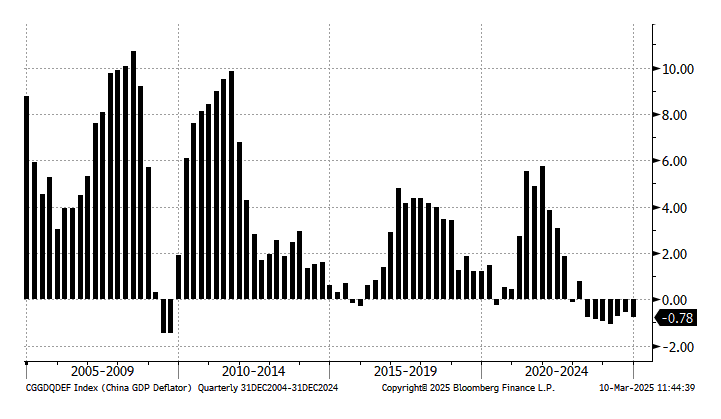

De nouvelles données publiées cette semaine ont montré que l’inflation chinoise en février a baissé plus que prévu, tombant sous zéro pour la première fois en 13 mois. Les prix à la consommation ont diminué de 0,7 % par rapport à l’année précédente – bien pire que la baisse de 0,4 % prévue par les économistes et marquant un contraste marqué avec la hausse de 0,5 % de janvier. Les investisseurs doivent cependant prendre le rapport avec des pincettes, car des distorsions saisonnières peuvent avoir influencé les données. Plus précisément, l’office des statistiques a déclaré que les vacances du Nouvel An lunaire, plus précoces que d’habitude, étaient la principale raison de la baisse. En effet, les prix ont tendance à augmenter pendant les vacances, qui tombent à une date différente chaque année, car les consommateurs dépensent davantage en voyages et en nourriture. Les vacances ont commencé le 29 janvier cette année, contre le 10 février l’année dernière, et l’office des statistiques a estimé que les prix à la consommation avaient en fait augmenté de 0,1 % après ajustement pour le décalage du Nouvel An lunaire.

Néanmoins, d’autres éléments du rapport étaient inquiétants. L’inflation sous-jacente, qui exclut les éléments volatils que sont les produits alimentaires et énergétiques pour donner une meilleure idée des pressions inflationnistes sous-jacentes, est tombée sous zéro pour la première fois depuis 2021. De plus, les prix à la production, qui reflètent ce que les usines facturent aux grossistes pour les produits, ont baissé pour le 29e mois consécutif, chutant de 2,2 % en février, une baisse plus importante que prévu.

Dans l’ensemble, les chiffres fournissent une nouvelle preuve de la faiblesse de la demande des consommateurs dans la deuxième économie mondiale, ce qui suscite des appels à des mesures supplémentaires pour empêcher un cycle négatif de baisse des prix et de diminution de l’activité. En effet, anticipant de nouvelles baisses de prix, les consommateurs pourraient retarder leurs achats, ce qui freinerait une consommation déjà faible. Les entreprises, à leur tour, pourraient réduire la production et les investissements en raison de la demande incertaine. De plus, la baisse des prix entraîne une baisse des revenus des entreprises, ce qui pourrait affecter les salaires et les bénéfices. Enfin, en période de déflation, les prix et les salaires baissent, mais la valeur de la dette ne baisse pas, ce qui alourdit le fardeau des remboursements et augmente le risque de défaut.

La semaine prochaine

- Lundi : Production industrielle et ventes au détail en Chine (février), ventes au détail aux États-Unis (février).

- Mardi : Balance commerciale de la zone euro (janvier), production industrielle aux États-Unis (février).

- Mercredi : Balance commerciale du Japon (février), annonce des taux d’intérêt de la Banque du Japon, annonce des taux d’intérêt de la Fed.

- Jeudi : Annonce des taux directeurs chinois, rapport sur le marché du travail au Royaume-Uni (janvier), annonce des taux d’intérêt de la Banque d’Angleterre. Résultats : FedEx, Accenture, Micron Technology, Nike.

- Vendredi : Inflation au Japon (février), confiance des consommateurs dans la zone euro (mars).

Avis de non-responsabilité générale

Ce contenu est uniquement fourni à titre informatif et ne constitue pas un conseil financier ni une recommandation d’achat ou de vente. Les investissements comportent des risques, y compris la perte potentielle de capital. Les performances passées ne préjugent pas des résultats futurs. Avant de prendre des décisions d’investissement, prenez en compte vos objectifs financiers ou consultez un conseiller financier qualifié.

Avez-vous trouvé cela pertinent ?

Non

Un peu

Bon

%2FgRTFfWwPmcWyE8PFfywB82.png&w=1200&q=100)

%2FAD2MfhoJXohkTgrZ5YjADV.png&w=1200&q=100)

%2FjjqkumDfGjhNxroL253Hc4.png&w=1200&q=100)